昨日,证监会第十八届发行审核委员会2019年第84次发审委会议召开,江苏扬瑞新型材料股份有限公司(以下简称“扬瑞新材”)首发未通过。这是今年被否的第12家企业。

扬瑞新材的主营业务为食品饮料金属包装涂料的研发、生产和销售,主要产品包括三片罐涂料、二片罐涂料和易拉盖涂料等。扬瑞新材拟在深交所创业板上市,拟发行股票数量不超过1200万股,且不低于发行后总股本的25.00%,保荐机构是中国国际金融股份有限公司,保荐代表人是刘之阳、任冠蕾。

扬瑞新材本次发行募集资金用于以下项目建设:年产7万吨功能涂料项目,使用募集资金数额5.00亿元。

发审委会议对扬瑞新材提出询问的主要问题:

1、报告期发行人对第一大客户奥瑞金销售占比较高,2016年奥瑞金通过间接持股100%的子公司鸿辉新材受让发行人4.9%的股份,目前奥瑞金第一大客户中国红牛股东中泰双方股东因经营期限纠纷发生诉讼。请发行人代表说明:(1)奥瑞金通过子公司鸿辉新材入股发行人的商业合理性,入股价格是否公允,是否存在故意规避关联方认定的情形是否存在其他利益安排;(2)发行人的业务获取方式,罗刚因香港身份由方雪明和薛秀代持晨继化工股权的合理性,2014年至2016年发行人通过晨继化工/苏州震茂将粉末涂料销售给奥瑞金以此进入红牛罐供应商体系的商业合理性,是否违反相关规定,是否存在潜在风险;(3)2016年9月奥瑞金入股后不再通过晨继化工向奥瑞金销售粉末涂料而改为直销模式,且入股后销售占比提高的原因及合理性,是否存在潜在纠纷;(4)报告期各期对奥瑞金销售定价,部分产品发行人向其他客户的销售单价与奥瑞金差异较大原因及合理性,发行人向奥瑞金销售红牛罐用涂料价格高于向其他客户销售同类涂料产品价格的原因及合理性;(5)报告期内发行人及其子公司、发行人实际控制人的企业与奥瑞金及原龙投资发生的大额资金拆借、商品销售以及资产出售等事项的必要性、合理性及其公允性;(6)发行人实际控制人收购福建鼎盛境内外资产后,短期内又拟向奥瑞金拆分其中境外资产的商业合理性,前后两次交易价格的定价依据,转让价格的公允性,是否涉及利益输送;(7)截至目前中国红牛及奥瑞金的涉诉事宜进展情况,奥瑞金涉诉事宜是否对发行人的持续盈利能力造成重大不利影响,应对可能的诉讼不利后果所采取的应对措施及其有效性;(8)发行人与奥瑞金报告期各期销售占比较高且不断提升是否符合行业经营特点,发行人与奥瑞金之间的交易是否具有可持续性和稳定性,是否对奥瑞金存在重大依赖,相关的应对措施,相关风险揭示是否充分;(9)发行人主要客户2018年业绩大幅下滑的原因及其合理性,是否对发行人持续盈利能力构成重大不利影响;(10)对发行人、董监高、实际控制人、主要股东及关联方与奥瑞金、董监高、奥瑞金的控股股东、实际控制人及关联方资金往来的专项核查情况。请保荐代表人说明核查依据、过程并发表明确核查意见。

2、发行人实际控制人陈勇曾在发行人竞争对手苏州PPG任职十余年,2012年1月陈勇从苏州PPG离职。请发行人代表说明:(1)发行人实际控制人在苏州PPG任职期间,于2006年投资设立与苏州PPG存在相似业务的发行人前身,是否符合发行人与PPG公司的相关约定,原任职单位是否知悉并同意陈勇的投资行为;(2)2007年陈勇股份由其弟媳代持的原因及商业合理性;(3)发行人业务发展过程,与实际控制人曾任职单位是否存在相关性,是否利用职务便利给予发行人利益,是否存在损害所任职单位利益的情形;(4)发行人核心技术的形成、发展过程,现有各项核心技术的研发人员,发行人核心竞争优势的具体体现。请保荐代表人说明核查依据、过程并发表明确核查意见。

3、发行人实际控制人陈勇控制的众多公司从事金属易拉盖、铝片的研发、生产和销售,报告期内与发行人存在关联交易,同时与发行人存在客户重叠情形。请发行人代表说明:(1)发行人未将产业链上的金属易拉盖、铝片加工业务整合进入发行人业务实现整体上市的原因及合理性,是否符合行业惯例;(2)关联方向发行人的共同客户销售易拉盖等产品的定价依据;(3)山东博瑞特经营情况。向其销售涂料价格高于其他主要客户销售同款涂料价格的原因;(4)报告期关联方资金拆借的原因、履行的内部程序,对山东博瑞特的资金拆出于2017年11月才进行清偿的原因,是否满足首发相关规定。请保荐代表人说明核查依据、过程并发表明确核查意见。

4、报告期昇兴集团为发行人前五大客户之一,报告期内发行人存在向昇兴昆明、昇兴北京、昇兴山东采购涂料的情形。请发行人代表说明:(1)昇兴集团的基本情况,昇兴集团不被认定为发行人的关联方依据是否充分,是否符合实际情况;(2)发行人与昇兴集团的交易内容、交易金额及交易必要性,交易定价依据及公允性;(3)2016年和2017年发行人向昇兴集团销售的粉末涂料相比其他供应商价格较高的原因和合理性;(4)2018年发行人对昇兴集团粉末涂料的销售价格下调,而向非关联客户销售价格没有一同下调的原因;(5)除对昇兴集团和奥瑞金涂料销售返利外,发行人对其他客户无销售返利及折让等优惠安排的原因和商业合理性;(6)与包括昇兴集团等主要客户部分采用第三方回款的原因。请保荐代表人说明核查依据、过程并发表明确核查意见。

5、报告期发行人综合毛利率较高,2018年度下降明显。请发行人代表说明:(1)2018年毛利率下降的原因及其合理性,导致毛利率下降的因素是否持续或已消除,毛利率是否存在持续下降的风险;(2)整体综合毛利率明显高于同行业公司的原因及其合理性。请保荐代表人说明核查依据、过程并发表明确核查意见。

今年IPO

|

序号 |

公司名称 |

上会日期 |

拟上市地点 |

保荐机构 |

|

1 |

信利光电股份有限公司 |

2019/1/29 |

深交所中小板 |

中国银河证券 |

|

2 |

南通超达装备股份有限公司 |

2019/1/29 |

上交所 |

中泰证券 |

|

3 |

杭州天元宠物用品股份有限公司 |

2019/3/26 |

上交所 |

海通证券 |

|

4 |

苏州规划设计研究院股份有限公司 |

2019/4/11 |

深交所创业板 |

东吴证券 |

|

5 |

西安瑞联新材料股份有限公司 |

2019/6/6 |

深交所创业板 |

海通证券 |

|

6 |

广东申菱环境系统股份有限公司 |

2019/6/20 |

深交所创业板 |

中信建投 |

|

7 |

北京生泰尔科技股份有限公司 |

2019/6/20 |

深交所创业板 |

东方花旗 |

|

8 |

深圳警翼智能科技股份有限公司 |

2019/6/27 |

深交所创业板 |

平安证券 |

|

9 |

上海奕瑞光电子科技股份有限公司 |

2019/6/27 |

深交所创业板 |

广发证券 |

|

10 |

江西3L医用制品集团股份有限公司 |

2019/7/11 |

深交所创业板 |

中银国际证券 |

|

11 |

深圳市中孚泰文化建筑建设股份有限公司 |

2019/7/18 |

深交所创业板 |

长江证券承销保荐有限公司 |

|

12 |

江苏扬瑞新型材料股份有限公司 |

2019/7/18 |

深交所创业板 |

中金公司 |

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

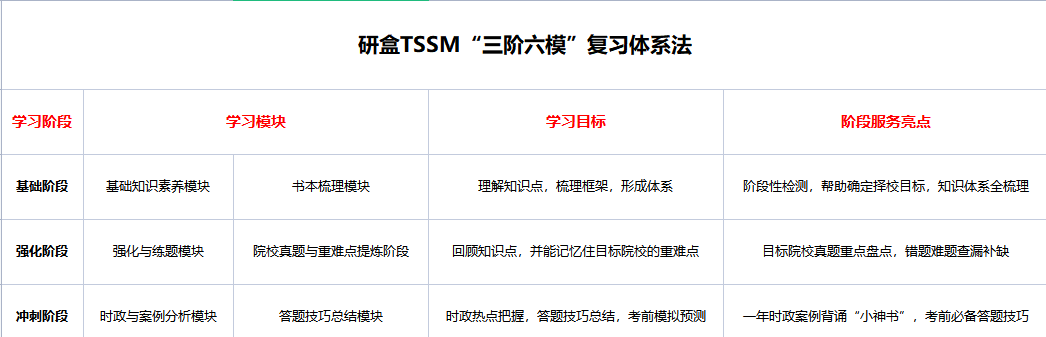

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

河南省支援湖北医疗卫生队的400余名队员从武汉乘坐飞机抵达郑州

3月19日,医疗队队员乘坐的飞机抵...

河南省支援湖北医疗卫生队的400余名队员从武汉乘坐飞机抵达郑州

3月19日,医疗队队员乘坐的飞机抵...

在京港澳同胞积极参与防疫抗疫,安全有序推动复工复产

医院医务人员操作港企研发的运输机...

在京港澳同胞积极参与防疫抗疫,安全有序推动复工复产

医院医务人员操作港企研发的运输机...

河北雄安新区今年将开展提升就业创业十大行动

近日,雄安新区容东片区综合管廊RD...

河北雄安新区今年将开展提升就业创业十大行动

近日,雄安新区容东片区综合管廊RD...

为啥一些企业对职称“无感”?民企评职称有哪些“绊脚石”?

近年来,民营企业涌现出大量专业技...

为啥一些企业对职称“无感”?民企评职称有哪些“绊脚石”?

近年来,民营企业涌现出大量专业技...