近日,银保监会年内第三次通报了近期在人身险产品监管中发现的典型问题,15家人身险公司被“点名”。通报指出,仍有部分产品责任设计明显偏离险种定义,产品开发人员合规意识淡薄。

自2017年原保监会发布《关于规范人身保险公司产品开发设计行为的通知》以来,我国人身险市场就进入向高质量发展转型的阶段。总体要求是,产品设计应以客户为导向进行创新,突出风险保障功能,守住合规底线,防范风险积累和暴露。从市场转型情况看,寿险公司大力发展保障型产品,产品结构调整效果初显,大型险企已经实现依靠保障型产品以及长期续期业务拉动保费增长。

不可忽视的是,在产品设计层面,人身险产品仍然存在一定问题,产品责任设计与产品定义不符、保障功能弱化、免责约定不符合常理、条款不清晰等情况仍存在于市场中。而且,比较多家公司的人身险产品,同质化现象依然突出,创新动能不足。尽管近年来,许多寿险公司借助互联网技术不断拓宽产品销售渠道,但是产品创新依然不足,特别是在人身险市场,仍有大片空白或需细分的领域等待险企深耕。

更值得关注的是,此次通报中,部分公司相当数量的产品备案后并未销售,或者销量极低。这意味着部分公司产品策略不清晰,产品管理存在漏洞,产品开发效能低下。

产品创新是市场的生命力。特别是随着我国城乡居民收入不断增长、人身风险管理意识增强以及资产配置需求增加,需要险企不断推进产品创新,特别是增加细分的差异化的产品供给。

事实上,保险公司早已感受到了市场转型的挑战,也嗅到了机遇。人身险市场的产品设计也将目光对准更加细分、深入的市场,产品设计也更加贴合险种定义,突出保险保障性功能,既做到提高保险深度和保险密度,也将个性化产品的推广提上日程,满足消费者定制化需求。自转型以来,我国人身险市场产品创新步伐也不断加快,目前市场上已有不少针对特定群体、特定消费者推出的定制型保险产品,以满足消费者个性化的需求。而随着互联网普及率的提高,一些“网红”保险产品接连问世,不仅提高了保险产品覆盖面,同时还提升了消费者保险意识,进一步树立保险业保障形象。

人身险市场的高质量发展,需要各家险企持续提升产品创新与管理能力,产品设计要以客户需求为出发点,而不能仅仅以销售为导向。与此同时,产品创新也面临着一定的风险敞口,既需要监管部门完善产品报备和市场监测,又需要保险公司在创新过程中提高合规意识。否则,盲目的产品创新既可能导致产品责任设计偏离险种定义,又有可能出现偏离保障功能的噱头产品。

从监管层面来看,近两年银保监会多次下发关于整治人身险市场的通知,并先后多次展开现场与非现场检查,释放出从严治理市场的信号。基于此,行业违规现象得到明显好转。银保监会也表示,将就备案产品销售情况核查作为常规工作定期开展,对产品退出机制进行完善,采取行业通报、监管谈话等措施,督促各公司提高产品研发管理能力,提升产品开发质量,开发设计真正满足市场需求的产品。

由此可见,人身险高质量发展,需要保险机构在合规的基础上推进产品创新。一方面,险企应主动调整产品计划,遵循以客户为导向的产品设计理念,处理好保障与理财的关系,尽可能提供全方位的保障。并根据消费者真实需求的变化,不断创新保险产品,通过创造出满足客户真实需求的产品来促进销售,防止出现销量为零或极少产品数量的情况发生。另一方面,要在延伸服务上下工夫,提升消费者体验,通过创新服务、扩宽销售渠道,设计有针对性的保险产品,让消费者能全方位接触产品。通过提高理赔效率、根据客户情况的变化及时调整保障范围等方式提升客户满意度。各人身险公司应主动做好产品开发、销售、回溯的全流程管理,加强产品内控管理,强化合规经营意识。

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

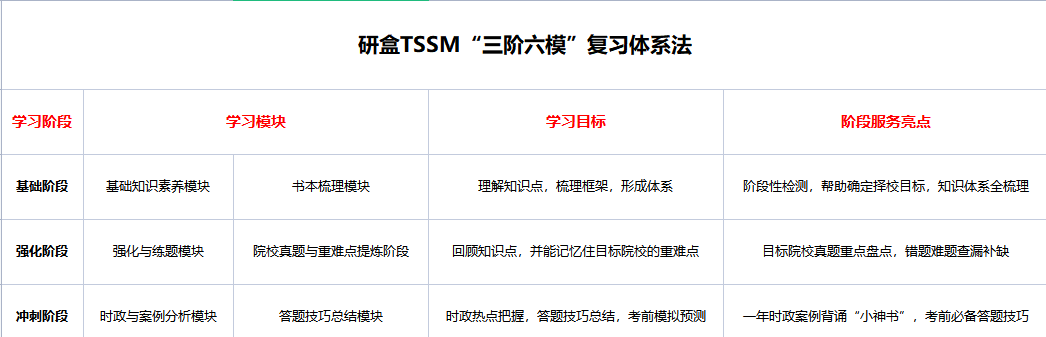

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

大乐之野幼儿园破土动工,携手迪卡打造嘉州最美幼儿园

2020年6月10日,四川海森高教育投资...

大乐之野幼儿园破土动工,携手迪卡打造嘉州最美幼儿园

2020年6月10日,四川海森高教育投资...

清北道远课堂:深耕教育信息化,助力教育创新

2018年,教育部引发《教育信息化2...

清北道远课堂:深耕教育信息化,助力教育创新

2018年,教育部引发《教育信息化2...

年轻创意,无限激情——爱华仕箱包名家名师高校巡讲完美收官

今年3月,第13届全国大学生广告艺术...

年轻创意,无限激情——爱华仕箱包名家名师高校巡讲完美收官

今年3月,第13届全国大学生广告艺术...

川医专师生同唱颂歌献给党

没有共产党就没有新中国,没有共产...

川医专师生同唱颂歌献给党

没有共产党就没有新中国,没有共产...