近期,在大盘持续震荡的市场环境下,部分机构重仓股出现调整。消费、医药、科技三大板块在今年上半年一直是备受机构资金青睐的赛道。但七月中旬以来,这三大板块几乎同步进入回调阶段,尤其是科技和医药,回调幅度明显,虽然该调整短期内仍未结束,拉长“战线”来看,中长期A股结构慢牛逻辑不变,对于目前的高估值,科技和消费的业绩有望消化,所以机构仍然坚持科技和消费是市场主线。

消费、医药、科技三大板块一直是今年结构性行情的旗帜板块。但近期,消费、医药龙头高位重挫,科技股更是持续调整。医药主题基金也已跌出年内收益涨幅榜前十。不过,基金人士认为,部分科技股龙头的中长期买点已经显现。建议投资者均衡配置,周期、消费为主,科技基仓位不宜过高,可以逢低布局。

多只基金重仓股大跌

基金抱团重仓股的下跌还在延续。继消费股海天味业(603288)高位放量大跌之后,昨日医药股龙头长春高新(000661)放量跌停。

9月14日,医药股龙头长春高新股价放量跌停,创3个月来新低,收于371.62元/股,市值蒸发超150亿元。从盘后公布的龙虎榜数据看,机构、和游资联合砸盘,北向资金则抄底了2.3亿。这一跌登上了微博热搜榜。有网友表示,真是没想到,连大白马长春高新都能跌停。

长春高新在深交所互动平台上表示,公司未发布过未来几年的业绩展望,未收到相关股东减持意向通知。

实际上,今年以来,长春高新从200多元/股的价格一路上涨,屡创新高,在8月份创下513.20元/股的高价。而在2019年,长春高新全年涨幅达1.5倍。对此,有消息称,长春高新表示公司生产经营一切正常,百克生物分拆上市事宜也在稳步推进中。“这家公司多年来都凭借产品利润和销售费用双高而闻名,资本市场对其十分青睐,行业声音却存在争议。”有医药行业资深人士告诉记者。

从长春高新前十大流通股东来看,今年二季度期间4只社保基金组合均有所增持,广发科技先锋混合、中欧医疗健康混合和广发双擎升级混合分别位列第八、第九、第十大流通股东,分别持有281万股、257万股和240万股。

广发创新驱动、银华中证创新药产业ETF、招商国证生物医药、易方达大健康主题、易方达生物科技、鹏华医药科技6只基金,重仓长春高新市值占基金资产净值比更是超过了10%。

从公募基金持仓来看,长春高新从公募基金一季度的第七大重仓股攀升至二季度末的第四大重仓股。截至二季度末,重仓该股的基金达到473只,在一季度398只的基础上多了近80只;持股数达到7037.02万股,占流通股比例20.7%。在股价不断创新高的同时,长春高新也进一步获得了增持。数据显示,长春高新为二季度公募基金增持的第五大个股。从2020年上半年来看,长春高新被公募基金累计买入金额为178.18亿元,获净买入2.84亿元。

虽然长春高新近期下跌,让投资者出现了损失,但通过基金投资的基民感觉并不强烈,或许也从一个侧面说明借基金入市有利于投资者降低个股投资风险。(中国证券报)

抱团白马风险隐现?

近期,机构抱团有松动的迹象,食品饮料、医药制造等板块跌幅明显。值得注意的是,这一波消费抱团自2016年就已经开始,穿越了2016-2018年的一轮完整的牛熊周期和2019年至今的牛市行情。

这一轮消费抱团的核心原因是业绩的相对优势,消费板块盈利能力的稳定保证了消费持仓占比的不断提升,而今年突如其来的疫情,更加加剧了机构对业绩股的抱团趋势,不少白马股不断刷新历史新高纪录。

分析认为,消费板块的业绩优势主要来源于两个方面,一是内需逐渐成为拉动中国经济增长的主要动力,消费占中国GDP的比重逐年递增;二是消费板块中的食品饮料、家用电器、医药生物等细分行业龙头化趋势增强,盈利增速稳定且有保障,核心资产投资价值凸显。

随着,消费股持续走牛,近期机构对消费股估值产生分歧,食品饮料、医药等部分牛股回调迹象明显。

纵观历史,低价股行情短期内短期内确实会对抱团品种形成扰动,但长期并未影响消费抱团的格局。方正证券指出,低价股行情均发生在大的抱团周期过程当中,对当时的抱团风格形成阶段性扰动,体现为持仓的阶段性下行和超额收益的降低,并不起到终结抱团的作用。(证券时报网)

医药、消费、科技主题基金还香吗?

从年内基金收益排行榜中能明显看出, 医药、消费、科技主题基金受到市场回调回撤明显。截止9月14日,此前风光无限的医药主题基金已跌出年内收益涨幅榜前十,取而代之的是长城环保主题混合、长城久鼎混合、广发高端制造股票等持仓周期股的基金,此前收益居前的融通医疗保健行业混合A/B年内收益为77.81%,位居年内涨幅榜第12名,已跌出前十。

作为投资者,需要明确的是:基金投资都会有风险的,不同基金风险程度不同,基金的净值也是有涨有跌的;过往业绩不代表未来表现,过去某基金表现好并不意味着你买入之后一定会涨。所以,短期的涨跌不必太过在意。只要是符合市场长期投资主线、基金自身不存在问题的,不妨心态上更“佛系”一些,耐心拿着。那么,对于没有仓位的投资者,是否值得在回调中上车呢?

近期,消费、医药龙头高位重挫,科技股更是持续调整。科技龙头板块的成分股股价自今年以来高点的最大平均跌幅达到34%,“腰斩者”并不鲜见。不过,基金人士认为,部分科技股龙头的中长期买点已经显现。

对于科技股的阴跌,某基金经理表示,科技股这一波阴跌,已跌至买点。食品饮料部分标的很贵,也暂未调整。从性价比角度来看,科技更好,近一段时间也逢低逐步买回了一些。

国寿安保基金表示,科技板块前期已经持续调整两个月左右,目前对外部风险尤其是对部分科技领域公司的预期已经极度悲观,后续可能会有所缓解,部分超调个股可能会有所反弹。同时,科创板的一些指数基金产品近期获批,后续有望缓解市场结构性的流动性不足,有助于市场稳定。

沣京资本也表示,逢低布局,积极介入性价比回落至合理区间的成长性行业。尽管当前市场仍缺乏明确的主线,但相对较为确定的是,科技/成长作为中长期方向,在持续调整和诸多事件冲击之后,其吸引力也将逐步显现,部分周期性龙头在经济复苏方向较为确定、集中度提升的背景下具备较高的投资价值。

对于医药股未来的投资机会,融通医疗保健基金经理蒋秀蕾、创金合信医疗保健基金经理皮劲松等认为市场短期调整更带来布局机遇,投资者布局医药主题基金关键是选择优秀的基金经理。

蒋秀蕾指出,普通投资者投资医药领域基金需要关注:第一,长期投资意识:医药行业本身不是暴力增长的行业,过往、现在和未来也都是稳定增长,并伴随着科技属性不断增强的必需消费品行业,如果基于医药行情火爆来投资医药基金本身就是一个短期逐利行为;第二,基金经理的投资风格选择:未来我认为医药行业的发展已经进入了一个创新和头部企业集中的时代,没有创新、没有核心竞争力、没有市场地位的企业再寻求很大的市值增长空间几乎没有可能,所以建议投资者尽量关注聚焦高景气度赛道核心资产的医药基金经理;第三,筛选方法:根据基金过往披露的季报和年报前十大重仓可以判断出风格,以此来构建医药基金组合。

皮劲松认为,考虑到目前医药股估值不便宜,市场波动较大,投资者可以采用分步买入或者采用定投进行投资。

选基金主要是选择基金经理,最有效的方法就是看基金经理过往的业绩,长期稳定的业绩证明基金经理能适应市场变化。另外,投资者需要去看一下基金经理的持仓,有的基金持仓比较激进,有的比较稳健,有的比较均衡。投资者需要结合自己的风险偏好(激进、稳健、均衡)选择适合的基金。

对于食品饮料等消费板块,中银证券(601696)指出,目前,食品饮料行业指数的估值已是历史新高,子行业中白酒估值也创出新高。未来食品饮料板块的“拔估值”过程可能暂告一段落。

银河证券认为,近期食品饮料持续走强,白酒、调味品等行业市盈率不断创近年新高,但是不推荐当下创纪录的消费股,因为创纪录估值意味着未来投资回报率下降。

以海天味业为首的大消费股价确实太高了,不管是历史纵向对比,还是外围市场横向对比都很贵。但是消费股调整,中长期是利好,只有消费股调整了,后面市场资金才能积极做多。当做空动能释放了,只要出现一个契机,消费就有望迎来否极泰来行情。

从估值来看,虽然经历了前期回调,食品饮料的估值还是比较贵的。当前板块估值百分位仍然达到97%,前期甚至超越了2015年那波大牛市,消费类基金年内最大回撤均达到10%以上。不过,投资还是要把眼光放长。食品饮料等消费板块从长期来看,仍是不错的赛道,即便现在估值偏高,也还是可以通过稳定增长的业绩来消化的。对于看好消费长期机会的投资者,本次回调恰恰是加仓的一个机会。

最后,基金理财应该定位于中长期投资,谁也不能每次都能准确预测市场的涨跌。短期市场会跌到哪里,谁也没办法提前知道。选好赛道,不在疯狂时追高,而在调整时布局,才是正确的上车姿势。建议布局行业主题基金的投资者均衡配置,周期、消费为主,科技基仓位不宜过高,可以逢低布局,医药基金可以采用分步买入或者采用定投进行投资。

从上周五到今日三个交易日市场行情来看,A股近期受挫板块正处于修复阶段,基金投资者可将前期损失较重基金仓位分批小幅减仓,在短期调整仍未结束的情况下,忌加仓追涨。

关键词: 基金重仓股

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

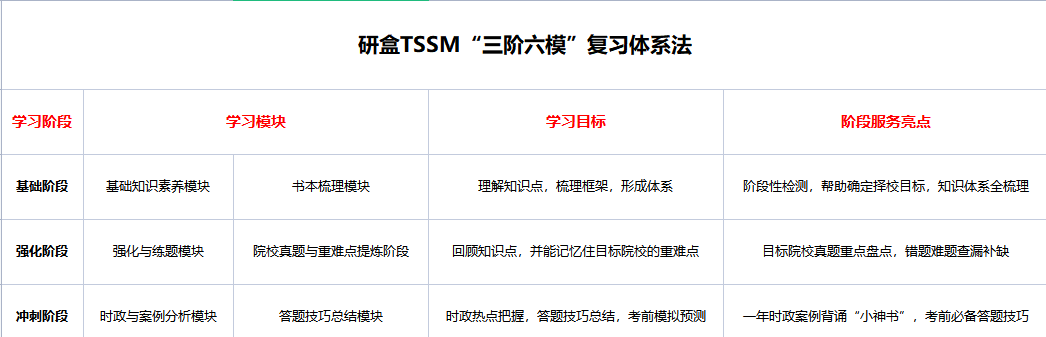

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...