记者调查发现,由于年初不少基金公司借助市场风口进行强势的持续营销,带来了不少持有人增量,但如今基金业绩表现不佳,正在面临持有人“用脚投票”。

以今年以来截至6月30日规模增长超过20亿的主动权益基金(基金成立日期截至2019年12月31日)为例,共有银河和美生活、鹏华弘康A/C、海富通股票、广发趋势优选A/C共6只(分份额统计)基金,今年以来截至9月16日的回报尚不足10%。

这一变化对银行等渠道情绪带来了系列影响。

据业内人士透露,近期部分渠道在推介权益基金时已经降温。

一个直接反响是,目前部分募集期基金遇到发行困难,甚至宣布延长募集期。仅在9月16日,就有北信瑞丰优选成长和海富通成长甄选双双公告。

而在这种变化中,启示并不止于此。

截至6月30日,在今年以来规模增长超过20亿的主动权益基金(基金成立日期截至2019年12月31日)中,年内业绩表现最差的一只是银河和美生活。

根据21世纪资本研究院数据,银河和美生活成立于2018年11月22日,该基金今年以来截至9月16日的回报为1.02%。

然而,这只基金今年上半年规模却增长超过21亿元。

在规模暴增之前,今年年初银河和美生活的规模仅剩1.28亿元。数据显示,2019年全年,银河和美生活回报为24.43%,而该基金同期业绩基准为24.87%,基金跑输业绩基准。

相较该基金发行时2.34亿元的总规模,到2019年年末,该基金规模为1.28亿元。

一只被投资者抛弃的绩差基金,为什么能在今年上半年规模暴增20亿之多?

21世纪经济报道记者调查发现,银河和美生活在今年2月更换基金经理或是主要触发因素。

该基金基金经理由此前的袁曦,变更为郑巍山和楼华锋。郑巍山则是2019年收益榜单中排在第8名的明星基金经理,其管理的银河创新成长,在2019年全年的回报达到97.12%。

有明星基金经理加持,银河和美生活显然借助这股“东风”,实现了规模的数十倍增长。

根据记者调查,彼时,银河基金针对郑巍山新管理的银河和美生活,亦做了不少的持续营销投入。其中很明显的将郑巍山管理的银河创新成长进行“捆绑”,突出其2019年业绩。

半年报数据显示,银河和美生活的持有人户数约有4.6万户,其中14.77亿份的份额由个人投资者持有,占比达到84.48%。而2019年年末,该基金的持有人仅有212户,其中个人投资者比例仅占2.61%。

也就是说,银河和美生活今年以来新增的持有人以个人投资者为主。

但这只基金今年的业绩要让这部分个人投资者失望了。

半年报数据显示,银河和美生活过去六个月份额净值增长率为3.08%,而同期业绩比较基准收益率为3.85%。

事实上,郑巍山在2019年5月起才担任银河创新成长的基金经理,这也是其首次担任基金经理。今年2月,郑巍山开始接管银河和美生活,5月,其担任银河臻选多策略这一新基金的基金经理。

“通过短期业绩包装甚至炮制的明星基金经理,投资人很难辨析。”9月17日,北京一家大型基金公司投资总监指出。

除了银河和美生活之外,鹏华弘康、海富通股票、广发趋势优选均陷入了规模与业绩“背离”的尴尬境地。

根据21世纪资本研究院数据,鹏华弘康A/C份额今年以来截至9月16日的回报分别为2.06%和1.95%,该基金的规模由去年年末的1.1亿元增长到今年上半年的24.44亿元;海富通股票在今年以来截至9月16日的回报为3.34%,该基金今年上半年规模增长了25.79亿元;广发趋势优选的规模增长则更明显,该基金今年上半年规模增长了56.41亿元,而今年以来截至9月16日该基金A/C份额收益分别为6.1%和5.82%。

机构不愿意接受的另一种逻辑,正在逐渐变成现实。

虽然借助一段时间的辉煌业绩能在短时间内吸引到大量客户,赚取高额管理费,但是若基金后续一年左右或者更长期的业绩表现失利,对于基金的负面影响,却也十分明显。

根据21世纪经济报道记者调查,在基金公司凭借管理费“旱涝保收”的同时,持有人也会迅速“用脚投票”。

其背景是,不少渠道对公募基金的准入门槛也很高,对于一些业绩波动大、业绩持续性不足的基金公司,渠道把控严格。

本报记者了解到,某去年业绩表现不错的公募基金迟迟未能进入一家顶级渠道的“基金圈”,其原因即渠道对业绩持续性的要求很高。

“渠道也要对自己的客户负责,一旦大力营销的基金出现业绩亏损,会伤害渠道自己的口碑,也会带来客户流失。所以一些机构筛选基金的要求很高。”华东一家上市银行人士告诉21世纪经济报道记者。

“我们筛选基金也非常严格,目标是选出历史业绩优异、投资逻辑清晰、投研平台强大、未来大概率业绩可持续的优质产品。”该人士表示。

其指出,业绩可持续十分关键,会偏好长期业绩优异、超额收益显著、业绩稳定性强的基金经理。而对于历史业绩优异的基金经理,还会通过访谈,了解基金经理投研经历、能力圈、投资理念、选股逻辑、组合构建方法等,综合选择投资逻辑清晰的基金经理。

从过往经验来看,有爆款基金在跌破1元净值后彻底套牢了一部分持有人,基金公司“白挣管理费”。

同时,爆款基金业绩表现不佳,会有一些持有人迅速“用脚投票”,爆款基金从而变成“迷你基金”。

譬如早前名震基金圈的“华商三剑客”。

早在2010年,孙建波与庄涛、梁永强共同管理的华商盛世成长获得37.76%的收益率,以超出第二名近7个百分点的优势夺得当年公募收益冠军,战胜了明星基金经理王亚伟。

“华商三剑客”一战成名后,市场也给予了热烈回应。数据显示,2010年初,华商盛世成长的规模仅20亿元,到2010年底已经增长至126亿元,增幅达到530%。

华商基金的管理规模也借此迅速扩大。2009年末,华商基金的管理规模约130亿元,一年后,其规模已经超过400亿元,规模增长近300亿元。其中当年发行超过百亿的华商策略精选,更是为其添了一把火。

然而在一年之后,情况就急转直下。

华商盛世成长的业绩由此前的冠军变为下跌27.92%,排名倒数,当时的爆款基金华商策略精选,也以下跌26%的成绩同样排名靠后。基金业绩表现不佳,华商基金的管理规模也大幅下滑。

又如“公募一哥”任泽松,其管理的中邮战略新兴产业在2013年回报位列全市场首位。

在随后的2014年、2015年,任泽松管理的基金同样业绩优秀甚至翻倍,但随后市场变动,任泽松管理的基金转向大跌,甚至“踩雷”,基金规模也从巅峰时期快速滑落。

“爆款基金往往出现在过往业绩出色的明星基金经理的新发产品,或阶段涨幅较好的相关主题产品上。”盈米基金常务副总裁施静受访表示。

施静指出,投资者一定要明白在投资前做好资金规划的重要性,理解权益基金的波动性往往在20%以上,如果资金的持有时间很短,不论是哪个优秀的基金经理管理都有可能给客户带来亏损。

关键词: 基金业绩,持有人

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

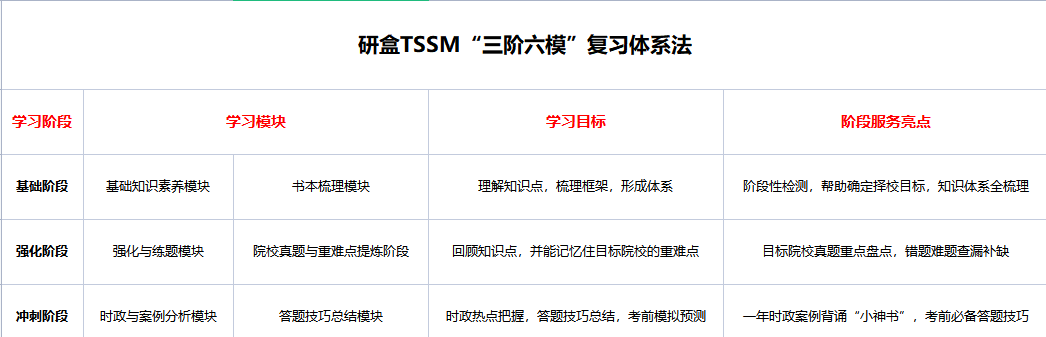

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

双节期间海南离岛免税购物热潮持续升温

据海关总署官方微信公众号消息,今...

双节期间海南离岛免税购物热潮持续升温

据海关总署官方微信公众号消息,今...

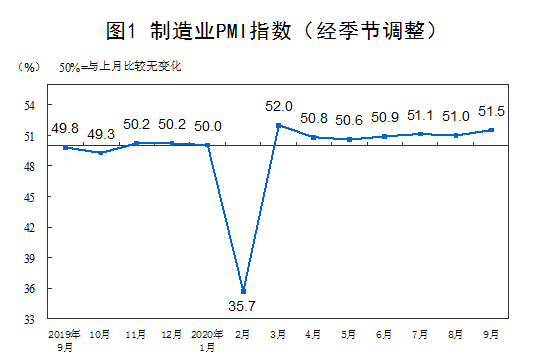

统计局:9月中国制造业采购经理指数(PMI)为51.5%

据国家统计局网站消息,国家统计局...

统计局:9月中国制造业采购经理指数(PMI)为51.5%

据国家统计局网站消息,国家统计局...

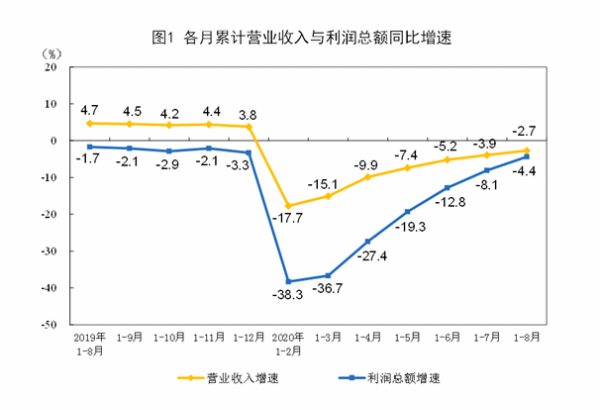

前8月全国规模以上工业企业实现利润总额同比下降4.4%

据国家统计局网站消息,1—8月份,...

前8月全国规模以上工业企业实现利润总额同比下降4.4%

据国家统计局网站消息,1—8月份,...

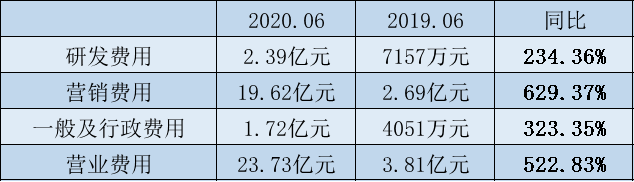

后疫情时期在线教育行业该如何发展?

上半年受疫情影响,在线教育行业发...

后疫情时期在线教育行业该如何发展?

上半年受疫情影响,在线教育行业发...