2020年新冠肺炎疫情,进一步凸显出金融科技在民生服务方面的价值。移动金融所具有的线上服务和支持,实现了疫情期间的“无接触”金融服务;科技发展带来的快速反应能力,则让银行得以结合现实需要,尽快丰富线上功能、优化业务流程、提升经营效率。

在数字化浪潮下,金融科技在支撑银行转型发展中的分量日益加重。哈尔滨银行扎实践行“科技就在你身边”的服务理念,持续优化科技与业务的高效协同机制,提升市场响应速度、产品迭代效率和客户服务水平,着力推进包括非接触式服务能力、非接触式经营能力及科技应用与场景结合能力在内的能力建设,在推进数字化普惠金融、助力实体经济发展、维护金融信息安全等方面发挥了重要作用。

行且坚毅永葆普惠金融“初心”

“普惠金融、和谐共富”是哈尔滨银行的经营理念,小额信贷是其发展核心。哈尔滨银行着力发挥金融科技、大数据发挥出基础性战略资源的核心价值,展现出金融科技在服务小微金融、惠农金融的方面的潜力,推进场景化获客能力和运营体系建设,建立业务新格局,不断丰富和拓展普惠金融内涵和外延。

通过对积累的小微企业客户信息进行分析,使得哈尔滨银行在产品设计和服务创新方面能够有的放矢。哈尔滨银行通过移动金融探索“线上+线下”的小微金融服务模式,能够优化业务流程,实现线上贷款申请、线上还款、线上提款、线上查询、线上授权、线上合同签署等服务功能。同时使线上增值服务成为可能,为小微企业提供免费的资金结算、代发工资、银企对账、理财等金融服务及生活缴费等非金融服务,进一步提升小微金融服务能力。此外,哈尔滨银行还建构了智能风控平台,从授信申请到贷后管理全面数字化,建立信用评估模型,降低了融资成本。

在惠农金融方面,“科技惠农+体验至上”是哈尔滨银行着力打造的线上运营模式,“极简化流程”是其服务的核心设计理念。依托“手机银行+移动PAD”的一站式“云”贷款渠道,哈尔滨银行实现了“线上一键互动、线上申请调查、线上征信授权、线上模型审批、电子合同签约、线上提款还款”等全线上惠农服务,大数据+智慧农业技术使农贷业务全面线上化、自动化,基本实现全流程数字化。

聚焦贷款流程,科技更新带来各阶段工作方式的迭代发展。哈尔滨银行惠农客户准入识别均通过线上智能决策体系,这让银行可以基于客户、业务导向、管理要求的变化,快捷调整模型及规则策略,实现贷前客户的精准识别。在贷中环节,哈尔滨银行可以基于行为表现,筛选出存量优质客户,匹配差异化判断标准,实现贷中审批决策效率提升。在贷后阶段,大数据技术可以全量分析存量惠农客户的历史还款表现,根据客户行为特征、建立信贷关系时间、最新人行信用评分等要素,确定贷后管理重点客户,提升贷后检查精准度及实效性。

值得注意的是,在惠农贷款方面,哈尔滨银行2019年9月上线的“农闪贷”是标志性全线上农贷商品,其运营中即有众多科技支持。该信贷后台系统与建三江垦区系统联通,调用准确身份信息、土地承包信息等,确保农户身份与土地经营权真实有效。同时,哈尔滨银行依托日处理能力百万的自建风险监测引擎系统,让农户实现“秒申、秒批、秒贷、秒还”,解决了农民“借款难、到款慢、成本高”等问题。至2020年6月末,“农闪贷”实现惠农贷款全线上投放金额已突破3亿元。

予智予力,执守创新发展“恒心”

在普惠金融方面持续创新的背后,是哈尔滨银行持续不断的科技革新与投入。据了解,哈尔滨银行的科技革新经历了单片机、数据大集中、全面信息化、渠道网络化和服务智能化五大阶段。

2018年8月18日,哈尔滨银行“新一代核心系统”上线运营,标志着“以账户为核心”向“以客户为核心”的理念转变。这种转变体现在前端、后台两个方面。在前端客户体验方面,平台构建了可视化操作界面、统一业务操作流程及灵活的交易联动配置,通过一体化接入智能服务推动了智能厅堂的实现,提高了多渠道业务的灵活性和时效性,提升了客户满意度。另一方面,在银行业务后台,“新一代核心系统”使经营模式、经营理念、客户服务、流程再造、风险控制等方面发生了深刻变革,实现了客户信息、操作风险的集中管理,交易与核算、前台与后台的分离,加速了新型业务产品的快速推广。

今年,哈尔滨银行计划向用户提供私有云服务。其专业技术人员队伍也从最初的20余人,发展到如今的逾300人。银行内部系统由之前的20余套,发展到如今的接近270套。

以哈银搭建的较为成熟的CRM系统(客户关系管理系统)为例,通过对产品类型和用户偏好生成的近200的标签,该系统基本实现了客户分层、分群管理和运营,为一线客户运营提供技术支撑。同时,该系统还可使用移动运营商大数据,进行场景营销、精确营销,使客户服务下沉;对社保客群进行专题数据分析,解读社保客群的特点、风险偏好、资产配置情况等,提供精确服务;还可以通过获取人行征信、联网核查信息等外部数据,根据客户信用卡的使用情况及额度调整申请、审查客户信用情况,作出贷中管理的相关决策。该系统还在对公客户评级中引入了客户风险画像数据,辅助业务排查欺诈风险和支持审批决策。

此外,为节约小微民营企业的融资成本,哈尔滨银行自主研发了押品风险估值系统。截至2020年7月末,该行通过该系统共计为客户提供了30余万次的免费评估服务,为客户节约评估成本超过4亿元。

目前,哈尔滨银行的金融科技成果已应用到方方面面,现已形成手机银行、网上银行、微信银行、电话银行以及线下自助终端相结合的电子渠道服务体系。全行电子渠道业务替代率超94%,曾获2020中国金融科技创新大赛“综合智能平台银奖”、“2019中国电子银行金榜奖:最佳手机银行运营奖”“2019年度手机银行天玑奖”等诸多奖项。

应势而谋抓住风控价值“核心”

在金融交易线上化发展背景下,信息安全、风控水平备受关注。哈尔滨银行应用大数据、人工智能、云计算等手段,打造了实时智能的风险监测平台。

平台提升了哈尔滨银行支付、结算等交易风险监测水平,加强了对高风险交易的自动拦截、人工干预以及分类管理的能力,由此提高事前和事中风险防控能力。如应用人工智能和大数据技术,优化申请反欺诈和风险预警体系,使用随机森林、GBDT(梯度提升树)、XGBoost、LightGBM等机器学习算法,开发反欺诈评分模型;通过多头借贷、运营商、学籍学历等大数据技术,进行客户欺诈信息核验和贷后风险预警;利用机器学习和大数据挖掘技术构建客户流失预警模型,预防高净值客户的资金流失。此外,哈尔滨银行也将逐步探索CNN(卷积神经网络)等深度学习和Docker(开源的应用容器引擎)容器化微服务技术,开展OCR智能识别和NLP(自然语言处理)文本识别技术的初步应用。

认证工具方面,指纹、人脸、声纹、短信口令、短信护甲、数字证书(云证通)、蓝牙盾等多种认证工具不一而足;认证策略方面,“去柜面化”认证策略让客户无需到柜面进行申领开通,在线即可完成。认证方式方面,采用组合认证的方式,即可完成百万级别动账的认证服务。聚焦金融安全问题,哈尔滨银行现已具备指纹、声纹、人脸、活体检测、防视频攻击检测、身份证及银行卡OCR等技术储备。

未来,哈尔滨银行将持续增强科技赋能,加快智能化、数字化、开放化转型发展步伐,发挥金融科技研发体系效能,提升金融科技应用及开放、创新与协作能力,不断优化服务和客户体验,让金融资源精准覆盖到经济体中的各个基本单元,打造内建生态、外联场景的数字化普惠金融生态圈,为智慧银行建设及数字化普惠金融发展注入不竭动力。

(记者 王欣宇)

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

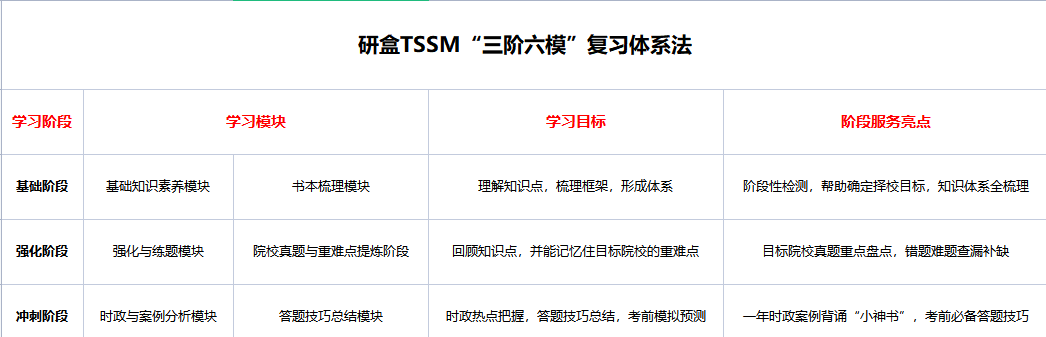

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

美国人造肉第一股Beyond Meat将来中国建厂

9月9日,有着美国人造肉第一股之称...

美国人造肉第一股Beyond Meat将来中国建厂

9月9日,有着美国人造肉第一股之称...

14部门联合印发:推动物流业制造业深度融合创新发展实施方案

据发改委网站消息,日前,发改委等...

14部门联合印发:推动物流业制造业深度融合创新发展实施方案

据发改委网站消息,日前,发改委等...

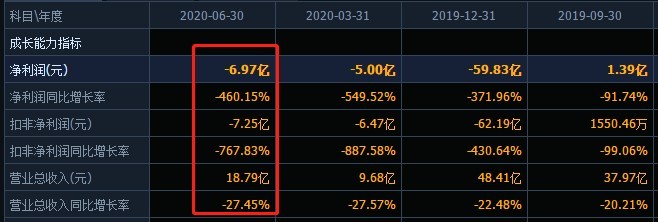

天齐锂业上半年亏损近7亿 净利同比下滑460.15%

上半年,曾经的锂业巨头天齐锂业交...

天齐锂业上半年亏损近7亿 净利同比下滑460.15%

上半年,曾经的锂业巨头天齐锂业交...

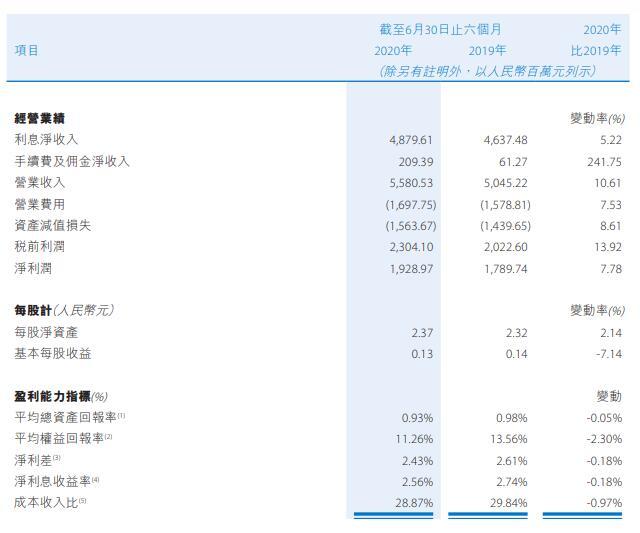

贵州银行半年报公布 今年上半年净利润同比增长7.78%

近日,贵州银行(06199 HK)公布的...

贵州银行半年报公布 今年上半年净利润同比增长7.78%

近日,贵州银行(06199 HK)公布的...