前脚刚交出半年报答卷,泰禾后脚便宣布为旗下两家子公司提供15亿元担保融资。

近日,泰禾公告称,为满足经营需要,泰禾集团(6.450,0.06,0.94%)股份有限公司全资子公司福州泰禾房地产开发有限公司作为借款人,接受兴业国际信托有限公司提供的不超过7亿元贷款,期限不超过12个月。此外,全资子公司福建中维房地产开发有限公司通过股权收益权转让及回购的方式向兴业国际信托有限公司融资不超过8亿元,期限不超过12个月。

作为担保方,泰禾分别为上述贷款以及融资提供连带责任保证担保。

对外担保余额830亿

今年上半年,泰禾曾召开董事会及股东大会,对未来12个月对外担保情况进行了授权预计担保额度。

从目前的使用情况来看,泰禾为全资子公司福州泰禾的累计预计担保额度为85亿元,目前已使用额度65.6亿元(含本次的担保额度7亿元),剩余担保额度为19.4亿元。另一家福建中维,泰禾对其累计预计担保额度为10亿元,目前已全部使用完毕(含本次的担保额度3.7亿元),因此在满足调剂条件的情况下,泰禾从其全资子公司福州泰禾新世界(7.730,-0.02,-0.26%)房地产开发有限公司中调剂使用4.3亿元,公司为福州新世界的累计预计担保额度为60亿元,目前已使用额度35.7亿元(含本次的担保额度4.3亿元),剩余担保额度为24.3亿元。

根据公告披露的数据,泰禾此次担保的两家子公司财务情况并不乐观。

截至6月30日,福州泰禾资产总额622.48亿元,负债总额607.84亿元,净资产14.63亿元,营业收入0元,利润总额为-2.53亿元,相较去年底减少5.75亿元左右,净利润也由去年底的3.4亿下滑至-1.57亿元。

另一家被担保企业福建中维虽未出现亏损状况,但利润却在大幅下滑。

截至6月底,福建中维资产总额369亿元,负债总额356.63亿元,净资产12.39亿元,利润总额从去年底的2.4亿元骤降至413万元,净利润也从2.62亿元降为315万元。

截至9月2日,泰禾实际对外担保余额为830.25亿元,占公司最近一期经审计归属于母公司所有者权益的449.79%,其中,对参股公司实际担保23.99亿元。

梳理泰禾的融资路径不难发现,对外担保已成为公司较为频繁的短期融资工具。

据《国际金融报》记者不完全统计,今年2月至今,泰禾发布的涉及融资对外担保公告有26笔左右,相当于每周便有一份融资担保公告披露,此外,被担保公司的财务情况普遍不乐观,资产负债率近乎均超过70%。

有息负债的映射

泰禾的高担保只是房地产行业的一个缩影。

近来,面对融资收紧,众多房企通过多元化融资方式寻求资金,其中担保贷款作为能够快速降低融资成本的有效手段,被很多房企视为利器。

9月6日,阳光城(6.020,0.00,0.00%)公告称,将为子公司重庆渝能产业、重庆上善置地24亿元融资提供担保。

截至9月6日,阳光城及控股子公司对参股公司和其他控股子公司提供担保合计总额度1329.48亿元,实际发生担保金额855.92亿元,占最近一期经审计合并报表归属母公司净资产372.48%。

国泰君安(19.090,0.26,1.38%)6月的研报曾对36家沪深A股上市样本房企做过统计,数据显示,相较于金地、新希望(18.420,-0.06,-0.32%)、滨江、世茂股份(4.310,0.06,1.41%)等,阳光城、泰禾、金科、中南建设(7.880,0.17,2.20%)、蓝光发展(6.190,0.11,1.81%)等房企的担保比率均超过200%。

然而,子公司融资的增加会带来合并财务报表中有息负债及有息负债率的上升,因此房企对外担保率是有息负债率的映射。某种程度来看,房企的高担保率正是由其高负债率带来的。

以中南建设为例,截至8月底,中南建设及控股子公司对外担保总金额超过634亿元,占最近一起经审计归属上市公司股东权益的364.51%。

与此对应的是,中南建设始终处于高位的负债。今年上半年,中南建设负债合计2455.1亿元,同比增加43.68%,其中流动负债1917.74亿元,非流动负债527.26亿元,这一长短债的配比显然有悖于行业周期,中南建设短期偿债承压。

截至报告期末,中南建设资产总计2680.09亿元,期末资产负债率为91.23%,这一负债率位列诸葛找房统计范围中规模房企首位。同时,据其统计,中南建设从2017年起负债率始终高居规模房企榜首,也是上榜企业中唯一一家负债率连续三年均达90%以上的房企。

事实上,今年以来,中南建设一直在提速担保。

据《国际金融报》记者不完全统计,今年以来,中南建设发布担保公告57次,平均4天多发布一项担保方面的公告,有时一则公告还内含多家公司,如7月19日,中南建设一口气为临沂锦悦等8家公司提供担保;6月25日,中南建设同时为利辛县锦瀚置业等8家公司担保。

《国际金融报》记者梳理发现,这些担保中,超过一半的城市项目公司位于三四线城市,且不少为新注册的项目公司,或者尚处于亏损状态。以今年7月以来的情况为例,1个月左右的时间里,中南建设共计为28家公司提供担保,然而从会计数据来看,仅有1家负债率在70%以下,有4家负债率高于100%。

常规而言,被担保方的资产负债率可以有助于衡量担保方的代偿风险。被担保方资产负债率越高,表明由于外部融资而产生的债务负担越重,房企为其提供担保的代偿风险就越高,因而行业通常采用“为资产负债率超过70%的被担保对象提供的债务担保金额占担保总额的比例”来衡量对外担保的代偿风险,以此计算的话,中南建设这一比例超过70%,处于行业高位。

易居研究院研究总监严跃进在接受《国际金融报》记者采访时表示,为子公司融资进行担保在行业内较为常见,但如果子公司的负债和盈利情况并不乐观,且随着棚改政策调整和三四线城市楼市降温,“去化”压力或将集中呈现,可能会加大母公司的债务风险。

另一个值得关注的地方在于,国泰君安证券发布研报表示,部分房企为了美化报表,将负债资金以股权的方式计入子公司,同时在合约中明确回购条款,约定在一定时期后以更高的价格回购。这部分股权赋予企业强制性的支出义务,实质上形成了公司的债务,却以股权的方式计入报表,降低了企业的负债率。这一操作手法,业内称之为“明股实债”。

因此,通过少数股东权益占比与少数股东损益占比的差额能够对“明股实债”进行粗略衡量,该指标值越大代表房企可能存在更多的“明股实债”。在该研报计算所得的列表中,中南建设居于前列,仅次于华夏幸福(27.980,0.56,2.04%)、蓝光发展和阳光城。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

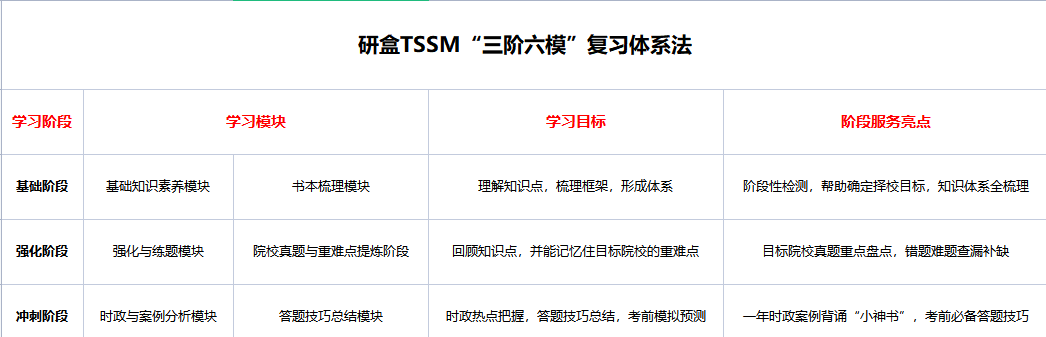

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

阿里云、钉钉助力证券行业盛会

4月18日,通过上交所技术与阿里云...

阿里云、钉钉助力证券行业盛会

4月18日,通过上交所技术与阿里云...

恒大启动“新战略”转型 2022年总负债要降到4000亿以下

在不同时期、不同阶段、不同情况下...

恒大启动“新战略”转型 2022年总负债要降到4000亿以下

在不同时期、不同阶段、不同情况下...

吉翔股份转型卖导弹 高依赖儒意影视 如今团队集体出走

3月20日,吉翔股份(603399)披露了...

吉翔股份转型卖导弹 高依赖儒意影视 如今团队集体出走

3月20日,吉翔股份(603399)披露了...

推进产业数字化智能化布局

观众在第九届中国智慧城市与智能经...

推进产业数字化智能化布局

观众在第九届中国智慧城市与智能经...