一个好的数据,顶得上十个差的数据。近期风险资产在一系列恶劣的经济数据中风雨飘渺,美国制造业ISM数字更出现十年最弱的表现,资金担心全球经济衰退,股市辗转下跌,债市见好,石油和大宗商品走弱。

星期五美国就业数字呈现出一个稳健的劳工市场,前期数字也被上方修正。非农就业一直被市场认作经济的寒暑表,劳工市场靠稳,激起周五下午的买盘,美股低位反弹,收复了一周大部分失地。美国科技股盈利受到质疑,资金流向传统蓝筹。固定收益市场对央行进一步放宽货币政策期待浓厚,美国十年期国债利率上周下挫二十余点,期货市场曾将联储十月减息的概率提升至接近五成。德国经济数据疲弱,英国脱欧方案不得要领,欧元与英镑携手贬值,美元维持强势。黄金先升后回,整周波动有限。

其实九月非农就业数据只能用温和向好来形容,非农就业当月增加136K,其中私人部门114K,比起经济学家预测中位数的145K和130K略显不足,但是明显好过上月的数字。时薪同比增长2.9%,为2018年7月以来之低位。

与收入数字相比,就业数字更理想一点。失业率下降了2个百分点至3.5%,U-6失业率下降3个百分点至6.9%,均为几十年的新低。制造业就业继续低迷,零售、教育和医疗也偏弱,娱乐、酒店业有改善。最新就业数据有一些意外之处,但是不会改变美国货币政策的大局,美联储今年应该还有一次“保险式”降息,明年政策取决于届时的经济形势。

鲍威尔不会再提“周期中段”一词,不过也不会承认新的减息周期已经开始。值得注意的是,美国回购(Repo)市场资金紧张未能消解,纽约联储将流动性注入市场的时限延后至十一月,美联储的资产负债表在重新扩张之中了。

英国首相鲍里斯·约翰逊上周三(10月2日)正式将新的脱欧计划书提交给欧盟,两天之后他的欧洲谈判对手已经说“无法作出结论性判断”,欧盟内部有强烈的拒绝共识。双方会就此文本作进一步沟通、交涉,但是欧盟谈判代表明显在拖,直至10月欧盟峰会到来就宣布不够时间达成脱欧协议。欧盟内部已经在讨论允许英国再次延长脱欧得时限和要价。

根据唐宁街十号提交给苏格兰法院的文件,似乎约翰逊内阁也在准备推后脱欧时间,并在十月之后宣布提前大选。目前市场基本上在准备脱欧延期,资产价格也以此为根据。凡事都有小概率事件,约翰逊其人更有不可捉摸的一面。万一英国在10月底宣布硬脱欧呢?英国资产在过去三年饱受硬脱欧的冲击,英镑对美元更跌至1.2水平。与此相比较,欧元资产几乎没有考虑英国脱欧的影响,欧元汇率现在的三个月引伸波幅为5.6%,居然处在十多年的低位。笔者也认为英国起码需要将脱欧时间推迟到明年1月,不过同时看到市场价格的错位。

本周焦点:围绕特朗普弹劾案的拉锯以及民意变化。联储公布FOMC九月会议纪要,看点是委员对减息的争论。美国核心CPI预计为0.23%,折合同比2.5%。德国八月工业生产预计环比跌0.4%。

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

携手并进,共谋发展,66印与智学网开启深化合作新篇章

近日,66印与智学网签署合同增补协...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

《求真与写真》——国际学者方建文为陕西作家贾平凹发声

《求真与写真》 ——国际学者方建...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

安徽卫视《去户外吧少年》首播 儿童户外大课堂开课啦

由国大华闻出品、国控星鲨独家冠名...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

点亮乡村振兴路,新华社携手希沃跨越粤黔两地共建“千里课堂”

我很喜欢这样的上课方式红色课堂让...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

博鳌国际青少年服务创新大会社会主义核心价值观创新论坛签约仪式在京召开

为进一步切实践行社会主义核心价值...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

自学适用|理科生如何高效自学中传文史哲

中国传媒大学是许多艺考生的梦中情...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

美术宝X和平杯——2022中欧青少年先锋艺术作品大赛

大赛介绍Competitionintroduction...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

希沃软件升级发布:数字化教学教研管理工具、平台帮助教师减负增效

聚焦教师成长与发展,希沃数字化技...

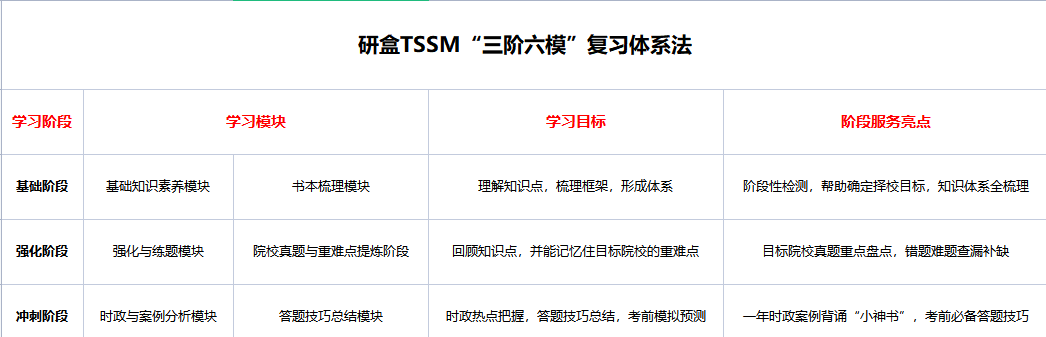

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

TSSM“三阶六模”复习体系法走红 考研机构要靠真诚、专业、服务到位实现破圈!

据悉,2022年全国硕士研究生报名人...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

领保知识精准送达,平安出行保驾护航

由北京市外办主办的领保速递站活动...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

如何选择广东高考复读学校?来看看肇庆博纳实验学校

孩子一直是班上学习成绩优异的学生...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

最懂校服风向 最懂行业趋势 派逊校服抢先占位未来市场

近日,2023新型校服面辅料流行趋势...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

人工智能与大数据加持,上海四区在这个暑假为中小学生打造线上体育运动社区

自2009年起宣布每年8月8日的为全民...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

启途教育:做好3点轻松帮你通过初级会计

初级会计证书可以说是财会人进入行...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

“下一站,顺丰”,拉响品牌年轻化战役

作为首批进入大学的00后,当代大学...

全国生猪猪价连续7天上涨 进口肉类受阻利好猪价

据猪好多数据监测显示,全国猪价连...

全国生猪猪价连续7天上涨 进口肉类受阻利好猪价

据猪好多数据监测显示,全国猪价连...

固体饮料冒充特医奶粉 国家市场监管总局:从重处罚!

近日湖南彬州永兴县多名家长发现自...

固体饮料冒充特医奶粉 国家市场监管总局:从重处罚!

近日湖南彬州永兴县多名家长发现自...

碧乡农产品亮相“5·10消费节”直播间

5月10日,5·10中国品牌日消费节 ...

碧乡农产品亮相“5·10消费节”直播间

5月10日,5·10中国品牌日消费节 ...

人社部公布2020年第一批拖欠农民工工资“黑名单”

人社部公布2020年第一批拖欠农民工...

人社部公布2020年第一批拖欠农民工工资“黑名单”

人社部公布2020年第一批拖欠农民工...